国民健康保険税

国民健康保険税とは

国民健康保険は、病気やけがに備えて、会社などの健康保険に加入されていない方々が、保険税を出し合って医療費などに充てる助け合いの制度です。

その保険税は加入者の前年の所得などによって決定され、届け出いただいた日に関係なく被保険者となった月の分から納めていただくことが法律で定められています。

国民健康保険の加入者

串本町内に住んでいる方で、後期高齢者医療制度や他の医療保険に加入している方とその扶養家族および生活保護を受けている方以外のすべての方は、国民健康保険に加入しなければなりません。

加入の届け出が遅れると、資格を得た月までさかのぼって保険税を納めなければなりません。

国民健康保険の脱退者

職場等の健康保険に加入したとき、国保資格を喪失した場合には、ご自身で脱退の手続きをしていただく必要があります。脱退手続きをされるまで国保税の精算ができませんので、国保資格喪失から14日以内に串本町役場住民課で手続きを行ってください。

国民健康保険税の納税義務者

国民健康保険税は、世帯主が納税義務者となります。世帯主が国保加入者でない場合でも、世帯内に国保加入者がいる場合には世帯主が納税義務を負うため、世帯主宛に納税通知書を送付します。(これを擬制世帯主といいます。)

国民健康保険税の税率と税額

国民健康保険税は、

- 所得割 … (前年の総所得金額等-基礎控除43万円)×保険税率

- 資産割 … 世帯の国保加入者全員の本年度固定資産税額×保険税率

- 均等割 … 世帯の国保加入者1人当たりの金額

- 平等割 … 1世帯当たりの決められた金額

以上から計算した「医療分」、「支援金分」、「介護分」を合算して算出しています。

所得割、資産割の税率や均等割、平等割の金額は次のとおりです。

令和7年度の税率

| 医療分 | 支援金分 | 介護分 | |

|---|---|---|---|

| 所得割 | 6.95% | 2.3% | 1.86% |

| 資産割 | 6% | 2% | 2% |

| 均等割 | 14,000円 | 4,500円 | 6,000円 |

| 平等割 | 42,000円 | 15,000円 |

9,500円 |

|

国民健康保険税=医療分の保険税+支援金分の保険税+介護分の保険税 |

- 医療分は、国保加入者全員が負担するもので、医療機関に支払う医療費等に充てられます。

- 支援金分は、国保加入者全員が負担するもので、後期高齢者医療制度の支援金として、その運営費等に充てられます。

- 介護分は、40歳以上64歳以下の方が負担するもので、介護保険法に規定する被保険者に賦課され、介護保険の運営費用に充てられます。なお、65歳からは介護保険料として国民健康保険税と切り離して納めることになります。

年度途中の取得・喪失の場合の計算

年度の途中で世帯の被保険者に社会保険、後期高齢者医療制度等への加入・離脱、転入、転出、出生、死亡、世帯主の変更などの異動があった場合は、加入月数に応じて国保税を計算します。

届け出た日からではなく、本来加入すべきであった日から計算します。年度の途中で加入した場合は加入した月から、途中で離脱した場合は前月までの分を月割りで計算します。

課税限度額

保険税負担は、負担能力に応じた公平なものである必要がありますが、納めた保険税の多少にかかわらず医療機関で受診した場合に、誰もが等しく給付を受ける権利があることから、応能原則の適用に一定の限度(課税限度額)が設けられています。

|

区 分 |

令和7年度 |

|

医 療 分 |

66万円 |

|

支 援 分 |

26万円 |

|

介 護 分 |

17万円 |

|

課税限度額合計 |

109万円 |

国民健康保険税の軽減

低所得者に対する軽減

世帯(擬制世帯主を含む世帯主と被保険者)の前年の合計所得額が下記の金額以下の場合、均等割、平等割が軽減されます。ただし、収入の有無にかかわらず、所得申告をしていないと軽減を受けられません。

|

区分 |

世帯の軽減基準所得(令和7年度~) |

|

7割軽減 |

43万円+10万円×(給与所得者等の数-1) |

|

5割軽減 |

43万円+30万5千円×被保険者数+10万円×(給与所得者等の数-1) |

|

2割軽減 |

43万円+56万円×被保険者数+10万円×(給与所得者等の数-1) |

※被保険者数には、同じ世帯の中で国民健康保険から後期高齢者医療制度に移行された方も含まれます。

※表中の「+10万円×(給与所得者等の数-1)」は、給与所得者等の数が2以上の場合に適用されます。

※「給与所得者等の数」とは、世帯主および世帯内の国民健康保険の被保険者のうち、給与所得もしくは年金所得のどちらか一方でも所得がある方の人数です。

産前産後期間の軽減

令和5年11月1日以降に出産予定または出産した国民健康保険加入者(出産被保険者)について、所得割額および均等割額が一定期間軽減されます。

なお、産前産後期間の均等割額の軽減については、低所得者に対する軽減適用後の均等割額が対象となります。

※妊娠85日(4ヶ月)以上の出産(死産、流産、早産及び人工妊娠中絶の場合も含みます。)が対象です。

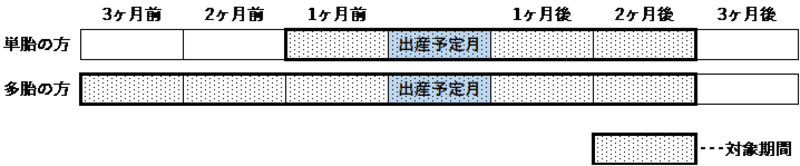

軽減期間

出産予定月または出産月の前月から4ヶ月間

多胎妊娠の場合は、出産予定月または出産月の3ヶ月前から6ヶ月間

※令和5年度においては、令和6年1月以降のみ対象です。

届出方法

下記の書類をご用意のうえ、串本町役場税務課窓口へ届け出ください。出産予定日の6ヶ月前から届出可能です。

- 世帯主および出産被保険者のマイナンバーが確認できる書類(マイナンバーカード等)

- 出産予定日または出産日、単胎妊娠または多胎妊娠の別が確認できる書類(母子健康手帳等)

※出産後に届出する場合は、親子関係を明らかにする書類が必要です。

未就学児に対する均等割額の軽減

子育て世帯の負担軽減のため、国民健康保険に加入する未就学児(小学校入学前の子ども)を対象に、国民健康保険の被保険者1人ごとに課税される均等割額が5割軽減されます。

なお、未就学児に対する均等割額の軽減については、低所得者に対する軽減適用後の均等割額が対象となります。

未就学児1人に対する均等割軽減額(医療分+支援分を合計した年税額)

|

低所得者軽減割合 |

均等割額(①) |

未就学児軽減額(②) ①×1/2(5割) |

軽減後の均等割額 ①-② |

|

7割軽減対象 |

5,550円 |

2,775円 |

2,775円 |

|

5割軽減対象 |

9,250円 |

4,625円 |

4,625円 |

|

2割軽減対象 |

14,800円 |

7,400円 |

7,400円 |

|

軽減なし |

18,500円 |

9,250円 |

9,250円 |

非自発的失業者に対する軽減

倒産・解雇などによる離職や雇止めなどによる離職をされた方(非自発的失業者)の保険税について、一定期間、失業された方の前年の給与所得を100分の30として計算することにより保険税を軽減します。

※最終的な税額が100分の30となるわけではありませんのでご注意ください。

対象

離職時点の年齢が65歳未満の方で、雇用保険受給資格者証(ハロ-ワ-クで交付されるもの)に下記のコ-ドの記載のある方

【確認方法】「離職理由」の欄が「11、12、21、22、23、31、32、33、34」の方

軽減期間

離職日の翌日の属する月から翌年度末までの期間

※雇用保険の失業等給付を受ける期間とは異なります。

申請方法

保険証と雇用保険受給資格者証を持参し、串本町役場住民課窓口で申請してください。

後期高齢者医療制度への移行に伴う減額措置

国民健康保険の加入者が後期高齢者医療制度へ移行することにより、その世帯の国民健康保険の加入者が1人となった場合は、医療分と支援金分の平等割が5年間2分の1減額となり、その後3年間は4分の1減額となります。

ただし、世帯主の変更を伴う異動があった場合は、その月以降は減額措置の対象外となります。また、世帯主の異動はないまま、国保加入者が2人以上になったり、その世帯内で異動があった場合については、翌年度より減額措置の対象外となります。

国民健康保険税の納付

普通徴収(納付書または口座振替で納付)

普通徴収の国民健康保険税は、前年中の所得確定後の「7月~翌年3月(1期~9期)」にてお支払いいただきます。

本算定

7月に7月から翌年3月までの9か月分の納税通知書を送付します。

本算定は、前年中の所得や固定資産税をもとに算定します。

納期限

7月~翌年3月までの各月末。(ただし、月末が土・日・祝日の場合は、翌平日)

※口座振替を希望される場合は、直接金融機関にお申し込みください。

※納付書で納付する場合、スマ-トフォン決済アプリによる納付が可能です。

なお、普通徴収の場合の納付方法については、納付の方法のページをご覧ください。

国民健康保険税にかかる仮算定制度の廃止

国民健康保険税にかかる仮算定廃止について

令和7年4月より国保税の普通徴収(納付書・口座振替)にかかる仮算定を廃止し、7月の本算定のみの運用となります。これにより、これまで4月~6月までを仮算定期間として昨年度の国保税額を基に3期分納付いただいておりましたが、7月の本算定からの納付となります。

変更のポイント

- 納付回数が年間11回から9回へ変更となります

これまでは仮算定期間を含め『年間11回』での納付でしたが、令和7年度からは『年間9回』での納付となります。

一回あたりの支払い額は高くなりますが、年間の保険税額に変更はありません。

※特別徴収(年金天引き)の方は変更ありません。 - 保険税額がわかりやすくなります

前年中の所得確定後の7月に年間の保険税額を決定します。仮算定額との差し引きを行わないため、計算内容がわかりやすくなります。 - 通知が年1回となります

4月の仮算定と7月の本算定と年2回税額の通知をしておりましたが、7月の本算定の1回のみの通知となります。 - 納めすぎ(還付)が減ります

これまで所得の変動があった時などは、仮算定額分で1年間の保険税額以上を納付してしまうことが多々ありましたが、今後はこういった納めすぎが減る見込みです。

令和7年度からの納期イメージ

納付回数の変更年間11回から9回へただし、年間の保険税額は変更なし

○令和6年度まで

|

月 |

4月末 |

5月末 |

6月末 |

7月末 |

… |

2月末 |

4月~翌2月 |

|

仮/本 |

仮算定 |

本算定 |

|||||

○令和7年度から

|

月 |

4月末 |

5月末 |

6月末 |

7月末 |

… |

3月末 |

7月~翌3月 |

|

本 |

お支払いなし |

本算定 |

|||||

特別徴収(年金天引きで納付)

下記の要件に該当する方は原則として、年金天引き(特別徴収)で納付していただきます。

特別徴収の対象となる要件

|

1.世帯主が65歳以上74歳以下で、国民健康保険の被保険者であること。 2.世帯内の国保被保険者全員が65歳以上74歳以下であること。 3.世帯主の特別徴収の対象となる年金の年額が18万円以上であること。 4.世帯主の国保税と介護保険料の合計額が、年金額の2分の1を超えないこと。 |

ただし、当初、特別徴収であった人でも特別徴収の要件を満たさなくなれば、途中から普通徴収に切り替わります。

また、75歳に到達する年度は特別徴収が中止となりますのでご注意ください。

※上記要件に該当する方は、4月・6月・8月・10月・12月・翌年2月の年6回(年金支給時)に年金天引きされます。

- 本年度国保税として、前年2月に徴収された金額と同じ金額が、「4月・6月・8月」の年金から天引きされます【仮徴収】。

- 前年所得が確定した後、7月に本年度の年税額が決定し「10月・12月・翌年2月」で仮徴収との差額を調整した金額を天引きさせていただきます【本徴収】。

なお、特別徴収で納付いただいている方は申し出により、納付方法を変更することができますので、税務課までお問い合わせください。

串本町役場 税務課 TEL: 0735-62-0586 FAX: 0735-67-7325

和歌山県東牟婁郡串本町サンゴ台690番地5